みなさんこんにちわ!

保険、証券、投資信託を販売しない独立系ファイナンシャルプランナーの山本です。

本日は、投資をこれからはじめようという方向けにNISAについて徹底解説をしていきたいと思います!

NISAってどういう投資なの?

何が得なの??

積立NISAとどっちがいいの???

NISAって言葉も難しいですし種類もあるからわかりづらいですよね!

種類やメリット、デメリットを整理していきましょう!

NISA制度の概要がわかります。

NISAのメリット、デメリットがわかります

一般NISAとつみたてNISAの違いがわかります

NISAの概要について

一般NISAとつみたてNISAについて

現在出ているNISAの改正案について

NISAはお子様の将来掛かる教育費や住宅購入の際の頭金作り、サイドFIREを目指す方などの資産形成に欠かせない制度です。(老後の資産形成はideco、企業型DCでやりましょう詳細はコチラ)

内容をしっかり理解して即実行に移しましょう!!

NISAの概要について

NISAは(少額投資非課税制度)の略で、株式や投資信託の証券口座で「NISA口座」を開設することで、毎年一定金額の範囲内で購入した金融商品から得られる売却益、配当に対し税金がかからなくなる(非課税)制度です。通常、売却益や受け取った配当に対し約20%の税金がかかるところを非課税となるので非常にお得な制度となります。

idecoと同じで国がわたしたちの資産形成を応援する税制優遇制度ですので、投資をする人たちは利用しない手はありません!

ただし、NISAはidecoと異なり、通常の株式投資で一定枠の中、非課税にしたものなので、元本確保型のものはありません。投資デビュー前の方は怖いと思うかもしれませんが、idecoを始めてみて投資に興味が湧くようでしたら月数千円からでもご自身のリスク許容度にあった額からスタートするのがいいと思います。

投資先についてはいきなり個別株は値動きも激しくリスクが高いので全世界の株式に投資するような商品からスタートするのが良いかと考えます。

それではNISAのメリットとデメリットを見ていきましょう

・投資した株やETF、投資信託の保有、売買に関する利益、配当金などが非課税になります。

通常はそれらの利益に約20%の税金が掛かります

10万円の株式を購入し、倍の20万円となったタイミングで売却をしたケースで利益分の10万円がどうなるか見ていきましょう

通常口座(NISAでない口座)→利益10万円の約20%が税金で納めるので手元には18万円が残る

NISA口座で投資→非課税の為、利益10万円を合わせた20万円が手元に残る

このようにNISAのメリットは利益が出た時に税金を納める必要がないので手元に残るお金が増えます。これを再投資することで加速度的に資産を形成できるのがNISAの強みです。

一方でデメリットを見ていきましょう。

①NISA口座内で出た利益、損益は他の口座と通算できない。

②損失が発生した時に翌年へ損失の繰り越し控除ができない。

具体例で見ていきましょう

①のケース

NISA口座内で10万円の損益が出た一方で特定口座で10万円の利益が出たケース

NISA口座は他口座とが通算できない規定により特定口座の利益10万円に約2万円の税金が掛かる

②のケース

一般口座、特定口座といった従来からある口座はその年に損益が出たら確定申告することで最大3年間繰り越しが可能なのでNISAはその制度がありません。もちろん利益が出たケースは税金を払う必要がないので仕方がないのですが私は過去NISAのデメリットに遭遇したことがあります。

NISA口座内で買っていたA株が下がってしまい、20万円の損失が出た。

翌年、NISA枠外の特定口座で50万円の利益が出たのですが、前の年のNISA口座の損失20万円は繰り越しの対象でなかったために50万円の利益に対し約10万円税金を支払いました。

もし、A株を特定口座で買っておけば前の年の損失20万円を繰り越し控除できて30万円に対して税金6万円を納めるだけで済んだのでちょっと悔しい思いをしたことがあります。

これらのデメリットを回避するためには、NISA枠で買う商品は損切(損失の確定)をせず、ガチホ(保有し続ける!)商品をNISA枠で買うという方法がいいと思います。

これは自身の失敗談から学んだ教訓でした!

なので今、私はNISA枠では米国の株価指数に連動するETFなど国や地域に連動するETFを買い、特定口座で個別株などを購入しています。

元来、投資はすぐに買ったり売ったりするものではない(それは投機)ので、長期保有前提でNISAのメリット、デメリットを把握した上で投資を始めましょう!

投資と投機の違いについては、別記事「投資と投機、ギャンブルの違いついて~保険はギャンブル!?~」をご覧ください。

一般NISAとつみたてNISAについて

NISAには一般NISA、つみたてNISA、ジュニアNISAの3種類があります。

ここでは成人が資産形成のために利用する一般NISA、つみたてNISAの比較をみていきましょう。

ご覧のように1年で投資できる上限はつみたてNISAが40万円に対し、一般NISAは120万円と多く、非課税での投資期間は一般NISAが5年に対し、つみたてNISA20年と長いです。

もし、これから投資を始める方である程度のまとまった資金がある方は、一般NISAで枠をフル活用し、コツコツと積み立てていきたいという方はつみたてNISAがあっているのかと思います。

また、つみたてNISAは国が定めた商品のみであるため、個別株やハイリスクなものはありません。一部アクティブファンドもありますが、そこまで積極的な商品ではありません。

アクティブファンドとインデックスファンドの違いについてはこちらの記事をご覧ください。

逆に言うと一般NISA口座は個別株やレバレッジの効かせたETFなどもあるのでNISA口座という理由で安全な商品ということはないので気を付けて下さい!多くの商品から選びたいという方は一般NISA一択になります。先ほど私が損切した商品もシンガポールの企業の個別株を買い損切しました😥

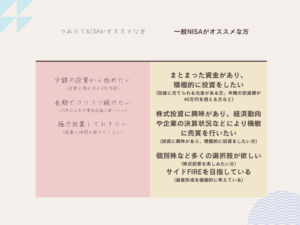

私見になりますが、一般NISAとつみたてNISAを選ぶタイプを分けてみました。

みなさんの投資の目的やスタイルによって決める参考にしてみて下さい。

現在出ているNISAの改正案について

最後に、現在出ているNISAの金融庁が財務省へ提出した改正案についてご案内します。

本日は詳しくは触れませんでしたが、NISAは2024年に制度改正する予定なのですが、金融庁はそれを撤回し、上記の案を来年度の税制改正要望でしています。

もし、これが通れば、非課税期間の無制限となり、複利のパワーを受け続けることができるので資産形成が大幅にしやすくなります!

こちらの改正要望の行方に注目です!!

まとめ

如何でしたでしょうか

NISAについての概要、一般NISAと積立NISAについての比較を行いました

・投資初心者や投資に時間をかけずに資産形成したい人はつみたてNISA一択!!

・NISA制度は今後も内容が拡充する予定!!

NISAの仕組み、メリット、デメリットがわかってよかったです!

私は積立NISAからはじめようと思います!

内容を理解してもらいよかったです!

是非、口座開設して第一歩をスタートさせましょう!!

NISAは国が用意してくれた資産形成を後押しする制度です。

投資をはじめようか悩んでいる方は是非とも第一歩を踏み出しましょう!

投資についての基本的な考え方は別記事の「投資初心者の方へ送る資産形成五か条」で詳しく記載しているので是非ともご覧下さい。

お金の教室では金融リテラシー向上の為に役立つ記事を記載していますので他の記事も是非ともご覧ください!

また、私の本業のFP業では、家計の見直し、保険の見直し、ライフプランの相談やサイドFIREへの相談も受け付けています。

初回の制度説明の相談は無料なので、今後のマネープランにお悩みの方はこちらからご相談下さい!